بازار اختیار معامله (آپشن Option)، بازاری است که جذابیتهایش روز به روز بیشتر آشکار میشود. در واقع تمام کسانی که در بازار مشتقه فعالیت میکنند، معتقدند این بازار است که میتواند حرف اول را در بازارهای مالی بزند نه بازار سهام. اگر میخواهید به طور کامل با اختیار معامله آشنا شوید، با ما همراه شوید.

قبل از خواندن مقاله بدانید که منظور از آپشن همان اختیار معامله است بنابراین هر جا این دو را دیدید، بدانید که با هم فرقی ندارند.

اختیار معامله چیست؟

اختیار معامله یکی از زیرمجموعههای بازار مشتقه و در واقع نوعی ابزار مشتقه است که به شما در مدیریت ریسکتان کمک شایانی میکند و با کمک ابزارهای مشتقه میتوانید سودهایی بگیرید که در بازار سهام محال است بگیرید. اختیار معامله در واقع یک قرارداد است که خریدار با پرداخت مبلغی تحت عنوان پریمیوم، به فروشنده، حق اعمال کردن یا اعمال نکردن یک معامله را خریداری میکند و فروشنده را به این قرارداد متعهد میسازد.

| منظور از آپشن همان اختیار معامله است |

آیا بازار اختیار معامله بهتر از بازار سهام است؟

قراردادهای اختیار معامله به شما ابزارهایی میدهند که میتوانید با آنها ریسکتان را مدیریت کنید و البته چندین برابر بازار سهام سود ببرید. مهمترین مزایای این بازار عبارتند از:

اهرم اختیار معامله:

اهرم اختیار معامله یک ابزار مهم است که کمک میکند با سرمایهی کمتری، سودهای بیشتری بکنید. مثلا اگر پریمیوم یک سهم 8 ریال باشد و قیمت خرید آن سهم، 240 تومان، شما با خرید قرارداد آپشن میتوانید 30 برابر پولتان معامله کنید. این قدرتی است که اهرم به شما میدهد. اگرچه یادتان باشد اهرم شمشیری دو لبه است.

کاهش ریسک:

مهمترین مزیت بازار آپشن، کاهش ریسک در معامله کردن است. در بازار اختیار معامله شما ابزاری دارید که میتوانید با آن ریسکتان را مدیریت کنید. اینطور دیگر برخلاف بازار سهام استرس ریزش سهم ندارید چرا که با هج کردن، ریسکها مدیریت میشوند. این قابلیت مدیریت ریسک را موقع پیاده کردن استراتژیها به چشم میبینید.

اختیار معامله، بهشت نوسانگیرها:

با معاملات آپشن، سود نامحدود دارید. این در حالی است که سود شما در بازار سهام از بازه 5- تا 5+ فراتر نمیرود اما در قراردادهای آپشن تا صد برابر و بیشتر هم میتوانید سود کنید. هیجان انگیز است. مگر نه؟ برای همین است که بازار آپشن را بهشت نوسانگیرها میدانند. چرا که بدون داشتن دارایی پایه میتوان از نوسانات قیمت سودهای چشمگیر برد.

کسب درآمد بیشتر:

در این بازار شما به سود سرمایه و سود تقسیمی محدود نیستید و از طریق خرید و فروش میتوانید درآمد بیشتری کسب کنید.

تنوع بخشیدن به پرتفوی:

در بازار آپشن بدون نیاز به سرمایه هنگفت میتوانید سبد سرمایه گذاری متنوعی داشته باشید.

چرا باید برای ورود به بازار اختیار معامله احتیاط کنیم؟

در بالا مزیتهای بازار آپشن را برایتان بیان کردیم. حالا بهتر است شما را با معایب آن هم آشنا کنیم تا با چشم باز به سراغ دنیای آپشن بیایید:

اخطاریه افزایش وجه تضمین یا کال مارجین شدن:

اگر با وجه تضمین آشنا نیستید، بهتر است ابتدا به سراغ مقاله «وجه تضمین» بروید. به طور کلی در آپشن، سمت فروشنده با دو نوع وجه تضمین سروکار دارد: وجه تضمین اولیه و وجه تضمین لازم. اگر موقعیت فروش بگیرید، باید با کال مارجین شدن آشنا شوید. در موقعیت فروش، موجودی سپردهی فروشنده در نزد کارگزاری باید بیشتر از 70 درصد وجه تضمین لازم باشد. اگر نباشد، فروشنده اخطاریه کال مارجین دریافت میکند.

نامحدود بودن زیان در سمت فروشنده اختیار معامله:

خاصیت اهرمی، یک شمشیر دولبه است و در سمت فروش میتواند برای فروشنده زیان نامحدود به بار بیاورد.

قراردادهای اختیار معامله دارایی تحلیل رونده هستند:

واضح است که قراردادهای آپشن دارای تاریخ انقضا هستند. آنها شبیه سهام نیستند که بتوانید آنها را توی سبدتان بگذارید و بعد ماهها به سراغشان بروید! به قراردادها به چشم یک پاکت شیر نگاه کنید که باید حواستان به تاریخ انقضایش باشد!

اختیار مقام ناظر برای نظم دادن به بازار:

در آپشن یک سری محدودیتها مانند سقف موقعیتهای باز یا سقف اعمال روزانه میتواند در پیاده کردن استراتژیهای شما خلل وارد کند.

| در معاملات آپشن باید حواستان به تاریخ انقضا (تاریخ اعمال) باشد چرا که بعد از این تاریخ دیگر ارزشی ندارند و قراردادی که خریدهاید، سوخت میشود |

نقدشوندگی بازار:

این بازار به نسبت قبل رشد چشمگیری داشته اما هنوز هم با مشکل نقدشوندگی روبهروست. نقدشوندگی یک دارایی نشان دهنده سرعت معامله شدن آن در بازار است. وقتی یک دارایی نقدشوندگی بالایی دارد یعنی میتوان خیلی زود آن را به پول «نقد» تبدیل کرد. به عنوان مثال طلا نقدشوندگی بالایی دارد اما زمین نه. بعضی قراردادهای آپشن نیز ممکن است نقدشوندگی بالایی نداشته باشند.

چگونه وارد بازار اختیار معامله شویم؟

برای ورود به بازار اختیار معامله باید کد معاملاتی آپشن بگیرید که در مقاله کد معاملاتی آپشن برایتان توضیح دادهایم چطور باید این کار را بکنید. همچنین بهتر است قبل از ورود به این بازار آموزشهای لازم را ببینید چون هر چقدر با دست پر وارد شوید، موفقیتهای بیشتری کسب میکنید.

برای آشنایی کامل با اختیار معامله، لازم است با مفاهیم مهم زیر آشنا شوید:

| برای داشتن کد معاملاتی آپشن ابتدا باید کد بورسی داشته باشید |

دارایی پایه در اختیار معامله:

دارایی پایه (Underlying asset)، داراییای است که خریدار و فروشنده بر سر آن قرارداد میبندند. مثلا در اختیار معامله سهام، دارایی پایه سهام است. دارایی پایه میتواند کالا نیز باشد.

تاریخ اعمال اختیار معامله

: به تاریخی که قرارداد در آن اعمال میشود، تاریخ سررسید قرارداد اختیار معامله (Expiration Date) میگویند. به تاریخ سررسید، تاریخ اعمال و تاریخ انقضا نیز میگویند.بعضی کارگزاریها تاریخ اعمال را با تماس تلفنی به شما یادآوری میکنند و بعضی نه. بهتر است تاریخ های اعمال خود را روی تقویم یادداشت کنید.

قیمت اعمال در اختیار معامله:

قیمت اعمال (Strike Price)، قیمتی است که در زمان سررسید، خرید یا فروش را بر پایه آن انجام میدهیم.

پریمیوم در اختیار معامله:

ما در ریسکاو، به پریمیوم، بلیط ورود به شهربازی آپشن میگوییم! خریدار با دادن مبلغی تحت عنوان پریمیوم (Premium یا قیمت اختیار معامله)، به فروشنده، او را متعهد میکند که به قرارداد متعهد بماند. یادتان باشد که در آپشن، خریدار (هولدر Holder)، آزاد است و فروشنده (رایتر Writer)، متعهد. عوامل زیادی هستند که میتوانند در پریمیوم تاثیر بگذارند. با شناخت ارزش ذاتی و ارزش زمانی میتوانید درک خوبی از پریمیوم پیدا کنید.

| پریمیوم را خریدار آپشن میپردازد و فروشنده آپشن دریافت میکند |

انواع قراردادهای اختیار معامله از نظر حق اختیار به دو دسته اختیار خرید و فروش تقسیم میشوند:

اختیار خرید (call option): در قرارداد اختیار خرید، خریدار حق دارد که در تاریخ مشخص (تاریخ سررسید) و در ازای مبلغ معین (قیمت اعمال) با پرداخت پریمیوم، مقدار مشخصی از دارایی پایه را از فروشنده بخرد. فروشنده هم تعهد دارد به این قرارداد عمل کند.

اختیار فروش (put option): در قرارداد اختیار فروش، خریدار حق دارد که در تاریخ مشخص و در ازای مبلغ معین با پرداخت پریمیوم، مقدار مشخصی از دارایی پایه را به فروشنده بفروشد. فروشنده نیز مجبور است در صورت اعمال قرارداد، دارایی را خریداری کند.

در اینجا میتوانید با یک مثال خیلی خوب، قرارداد اختیار خرید و فروش و موقعیتهای آن را مثل آب خوردن یاد بگیرید.

ساختار نماد قراردادهای اختیار معامله به چه شکل است؟

فرمول ساختار نماد قراردادهای اختیار معامله بسیار راحت است:

حرف «ض» برای قرارداد اختیار خرید: ضخود (اختیار خرید خودرو)، ضستا (اختیار خرید شستا) و ضخپارس (اختیار خرید خپارس)

حرف «ط» برای قرارداد اختیار فروش: طخود، طستا و طخپارس

موقعیتهای قرارداد اختیار معامله:

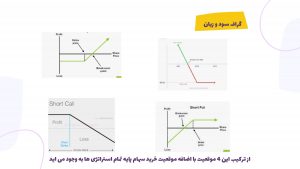

در آپشن چهار موقعیت اصلی وجود دارد: 1: خرید اختیار خرید 2: فروش اختیار خرید 3: خرید اختیار فروش 4: فروش اختیار فروش

خرید اختیار خرید:

خریدار اختیار خرید یا همان هولدر کال آپشن، حق دارد مقدار معینی از دارایی پایه را در تاریخ سررسید، با قیمت اعمال قرارداد خرید کند. معمولا وقتی این موقعی را میگیریم که میدانیم بازار صعودی است و قیمت دارایی پایه بالاتر خواهد رفت. خریدار در ازای این حق، بایستی پریمیوم دریافت کند.

فروش اختیار خرید:

فروشنده اختیار خرید یا رایتر کال آپشن خرید تعهد دارد مقدار معینی از دارایی پایه را در تاریخ سررسید، با قیمت اعمال قرارداد بفروشد. البته در ازای این تعهد، پریمیوم دریافت میکند.

خرید اختیار فروش:

خریدار اختیار فروش یا همان هولدر پوت آپشن، حق این را دارد که مقدار معینی از دارایی پایه را در تاریخ سررسید، با قیمت اعمال قرارداد به فروشنده بفروشد.

فروش اختیار فروش:

فروشنده اختیار فروش یا رایتر پوت آپشن، تعهد دارد مقدار معینی از دارایی پایه را در تاریخ سررسید، با قیمت اعمال قرارداد از خریدار اختیار، بخرد.

| توجه داشته باشید که سمت فروشنده بودن در قراردادهای آپشن نیاز به تخصص زیادی دارد چرا که میتواند ضرر نامحدود به بار بیاورد. |

قراردادهای آپشن از نظر سبک اعمال چند دسته هستند؟

ما در بازار آپشن با چندین سبک اعمال طرف هستیم که سه تا از آنها بسیار معروفتر هستند و در بازار آپشن ایران اعمال تنها به سبک اروپایی انجام میشود:

اختیار معامله اروپایی:

معاملهگر میتواند قبل از تاریخ سررسید قرارداد اختیار فروش را اعمال کرده و سهام خود را با قیمت تعیین شده بفروشد.

اختیار معامله آمریکایی:

معاملهگر میتواند قبل از تاریخ سررسید قرارداد اختیار خرید را اعمال کرده و سهام را دریافت کند.

اختیار معامله برمودایی:

این نوع اعمال، ترکیبی از اعمال اروپایی و اعمال آمریکایی است.

| در بازار آپشن ایران اعمال تنها به سبک اروپایی انجام میشود |

قرارداد اختیار معامله را از نظر سود و زیان به چند دسته تقسیم میکنیم؟

همینطور که تا الان برایتان مشخص شده، ضرر خریدار محدود است و در این قرارداد تنها چیزی که ممکن است از دست بدهد، مبلغ پریمیوم است. اما در سمت فروشنده با ضرر نامحدود مواجهیم که این میتواند بسیار خطرناک باشد. در کل قراردادهای آپشن را از نظر سود یا زیانآور بودن میتوان در 6 دسته جای داد که سه دستهی آن مهمتر هستند. در مقاله قیمت اعمال به این 6 حالت اشاره کردهایم.

اختیار معامله سهام چیست؟

بازار آپشن سهام، بازاری است که در آن، دارایی پایه، سهام است. در واقع قراردادهای آپشن روی سهم های (نمادهای) بورسی بسته میشوند. این نمادها را میتوانید هم در سایت بورس (تب خاکستری ابزارهای مشتقه و بدهی) و هم در نقشه بازار اختیار معامله ریسکاو ببینید. فقط کافی است که از تب انتخاب بالا سمت چپ، فیلتر نمادهای پایه را انتخاب کنید.

اختیار معامله کالا چیست و چه فرقی با اختیار معامله سهام دارد؟

قراردادهای اختیار معامله کالا روی کالا، شاخص کالا و قراردادهای آتی کالا بسته میشوند. برای انجام این معاملات نیز باید به بورس کالا مراجعه کنید نه بورس سهام.

استراتژی های اختیار معامله را چطور پیاده سازی کنیم؟

از ترکیب چهار موقعیت آپشن که در بالا توضیح دادیم به اضافه خرید سهام، استراتژیها به وجود میآیند. استراتژیها جزو جذابترین استراتژیهای بازارهای مالی هستند. اگرچه باید به طور کامل این استراتژیها را بشناسید. مثلا باید بدانید روند بازار به کدام سمت تمایل دارد. آیا با یک بازار خرسی (نزولی یا بریش) طرف هستیم یا با یک بازار گاوی (صعودی یا بولیش)؟ حتی بهتر است با ضریبهای پوشش ریسک یونانی نیز مانند دلتا و تتا آشنا باشیم. بعد تصمیم بگیریم کدام استراتژی را به کار ببندیم. اگر میخواهید با 21 استراتژی آپشن و نحوه پیادهسازیشان آشنا شوید، مقاله استراتژیهای آپشن را از دست ندهید.

معاملات آپشن را کجا و چطور انجام دهیم؟

برای انجام معامله آپشن، ابتدا کد معاملاتی آپشن میگیرید و سپس کارگزاری اختیار معامله خود را انتخاب میکنید. سپس میتوانید در یکی از پنلهای معاملاتی تدبیریا صحرا به معامله بپردازید.

سایت اختیار معامله، معاملهای بیدردسر:

برای تجربه یک معامله راحت و بیدردسر، یک سایت میتواند کمک زیادی به شما بکند. ما در سایت ریسکاو، برای شما سایتی طراحی کردهایم که «دیدهبان اختیار معامله»، «نقشه بازار اختیار معامله»، «گزارشات آپشن» و حتی «دورههای آموزشی اختیار معامله» داشته باشد. برای آشنایی کامل با سایت ریسکاو، مقاله معرفی خدمات سایت را بخوانید. اگر دوست دارید از خدمات این سایت به طور کامل استفاده کنید، اشتراک پریمیوم سایت ریسکاو را خریداری کنید.

سخن پایانی

در این مقاله جامع تلاش کردیم شما را با آپشن آشنا کنیم. بازاری که رو به رونق است و کمکم دارد جای بازار سهام را میگیرد. درمعاملات آپشن شما میتوانید بدون داشتن دارایی پایه، از افزایش و کاهش قیمت آن سود نامحدود ببرید. این بازار در گذشته عمق چندانی نداشت اما در حال حاضر روز به روز حجم معاملات آپشن زیادی را به خود میبیند. اگر همچنان در این باره سوالی دارید، میتوانید به بخش آموزش رایگان اختیار معاملهی ما مراجعه کنید و در آنجا با مفاهیم اساسی دنیای آپشن آشنا شوید. همچنین میتوانید با رفتن به دورههای آموزشی، در این بازار خبره شوید.

ریسکاو، روایتی تازه از بازار مشتقه

منبع بخشی از نوشته: فوربز

اصلاح و بازبینی نوشته: جعفر سلیمانی مکی

16 دیدگاه. ارسال دیدگاه جدید

اهرم یه قرارداد رو از کجا میشه فهمید؟ غیر از سایتهای پولی البته

https://riskav.com/blog/options-leverage

اینجا توضیح دادیم محاسبه دستی اهرم رو و همچنین با استفاده از سایت اختیار معامله ریسکاو و سایت TSETMC

سلام من راهنمایی میخواهم اگر کسی راهنمایی کنه ممنون میشوم

اختیار خریدی دارم که تاریخ سررسیدش 18 ام هست شنبه هفته آینده

تو ضرر هست و میخوام پریمیوم رو بفروشم. آیا تا فردا وقت دارم برای فروش اون یا شنبه ؟

قرارداد اختیار رو میتونید تا ۱۲:۳۰ آخرین روز سررسید معامله کنید

قیمت آپشن به علاوه اعمال مساوی قیمت سهم پایه پس دلیل خرید آپشن به جای خرید سهم پایه چیست؟

شما باید از زاویه دید فروشنده هم ماجرا رو ببینین. فروشنده چرا خودش رو متعهد به خریدار کند که سهم در آینده بهش تحویل دهد؟

شما حاضرید بدون هیچ نفعی و از روی رضای خدا به کسی متعهد بشید؟ خریدار ریسک نوسانات سهم نمیخواد داشته باشه، اصل پول خرید سهم طبق محاسبات پوشش ریسک، میتونه در یک صندوق درآمد ثابت بزاره، با مبلغ بسیار کمتری موقعیتی داشته باشه که اگر به اعمال رسید سهم درخواست خواهد کرد. (ris28)

پس برای ریسکگریزی و ارزش زمانی پول باید هزینه (پریمیوم) بپردازه تا فروشنده حاضر به انجام قرارداد بشه وگرنه چرا باید فروشنده پای معامله بیاد اصن؟

یه سوال. از این نوسان های بالا در اختیار معامله چطور میتونیم سود گرفت؟

سلام. وقت شما بخیر. اگه بخواهید از نوسان قیمت پریمیوم، بازده کسب کنید، باید قبل از تاریخ سررسید (تاریخ اعمال) موقعیت تان را ببندید.

باسلام واحترام خدمت شما. من تحلیل دارم که سهم پایه، یک نوسان دو تا سه درصدی میده حالا برای اینکه بهترین بازده رو در قرارداد اختیار معامله خرید بگیرم تا بتونم دوسه روزه خارج بشم بهتر سراغ چه اختیار خریدهایی برم. در واقع برای بهترین بازده قرارداد چه ویژگی داشته باشه بهتره

اگه از رشد سهم در کوتاه مدت مطمئن هستید میتونید برای نوسانگیری کال های مربوطه با سررسید نزدیک رو خرید کنید که اهرم بالاتری دارند و بازدهی بیشتری میدن. البته ریسک بالاتری هم دارند و باید حواستون به این باشه.

برا کاهش ریسک بهتره دنبال قراردادهایی برید که سربهسری هر چه پایین تری دارند و یا زیر سربه سری دارند میفروشند البته باید قراردادهایی رو انتخاب کنید که ارزش معاملات قابل قبول و نقدشوندگی خوبی دارند تا در فروش دچار مشکل نشوید اگه قراردادهای با نقدشوندگی پایین رو انتخاب میکنید هم چون ریسک دارن باید به تعدادی بخرید که تا روز اعمال اگر خریدار مناسبی نداشت اون مقدار نقدینگی داشته باشید که برای اعمال برید

من تازه آپشن کار میکنم. سوالی دارم اینکه آیا اختیار فروش را هم مثل اختیار خرید میشه خرید و فروخت؟ منظورم اینه که بعد از فروش اختیار فروش تعهد تمام میشه یا اتفاق دیگه ای می افته؟

شما در موقعیت خرید هیچ تعهدی ندارید. فرقی نمیکنه خریدار کال آپشن (اختیار خرید) باشید یا خریدار پوت آپشن (اختیار فروش)

در تاریخ سررسید قیمت پایانی ملاک ما هست یا اخرین معامله ؟

قیمت پایانی ملاکه

حداقل خرید سهم در آپشن چقدره؟

حداقل خرید یک موقعیت هست معادل 1000 سهم

اینجا میتونین کامل بخونین:

https://riskav.com/blog/options-contract-size/