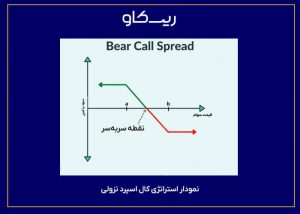

فرض کنیم پیش بینی کردهاید در بازار نزولی قرار گرفتهاید. در چنین شرایطی چطور میتوان از بازار خرسی سود کسب کرد؟ یکی از این راهها خرید اختیار فروش است که ریسکی محدود دارد و دومی پیاده کردن استراتژی کال اسپرد نزولی (Bear call spread) است که به «استراتژی اسپرد اختیار خرید نزولی» یا «اسپرد خرسی با اختیار خرید» نیز معروف است. بیایید با هم این استراتژی مهم را یاد بگیریم:

توضیح استراتژی کال اسپرد نزولی یا همان اسپرد خرسی با اختیار خرید

همانطور که از اسمش پیداست، این استراتژی مناسب وقتی است که پیش بینی میکنید روند بازار نزولی (خرسی) است. به استراتژی کال اسپرد نزولی، کال اسپرد خرسی نیز میگویند. پس حواستان باشد که این دو یکی هستند. این استراتژی کمک میکند ریسکتان را محدود کنید و نگرانی نداشته باشید.

یک نکته مهم: موقعیت فروش گرفتن در اختیار معامله نیاز به تخصص خودش را دارد و به شما پیشنهاد میکنیم بدون آموزش موقعیت فروش نگیرید و به جای فروشنده، خریدار باشید. اما اگر همچنان دوست دارید در بازار نزولی از طریق فروشنده بودن، سود کسب کنید، میتوانید این مقاله را بخوانید و از استراتژی کال اسپرد نزولی استفاده کنید.

برای اینکه با دورههای آموزش بازار مشتقه (دوره های آموزشی اختیار معامله و بازار آتی) آشنا شوید، روی تصویر زیر کلیک کنید:

استراتژی کال اسپرد نزولی را چطور پیاده کنیم؟

برای پیاده سازی این استراتژی کافی است این مراحل را جلو ببرید:

فروش یک اختیار خرید در سود + خرید یک اختیار خرید در زیان که هر دو یک موعد سررسید داشته باشند و نسبت یک به یک باشد.

حال بیایید یک مثال بزنیم:

مثال استراتژی کال اسپرد نزولی:

فرض کنید یک قرارداد اختیار خرید با قیمت اعمال 500 تومان (در سود) میفروشید و 50 تومن پریمیوم از آن به دست می آورید. حال یک قرارداد اختیار خرید با قیمت اعمال 1000 تومن (در زیان) نیز خریداری میکنید و در ازای آن 20 تومان پریمیوم میپردازید.

در این شرایط، اگر

اگر بازار صعودی شود، از طریق خرید اختیار خرید سود میکنید

اگر بازار نزولی شود، از طریق فروش اختیار خرید، به اندازه پریمیوم (50 تومن) سود میکنید اما اگر صعودی شود، دچار زیان میشوید.

روی هم رفته، اگر طبق پیشبینیتان بازار نزولی شود، در موقعیت سود قرار دارید اما اگر بازار صعودی شود، دچار زیان میشوید. منتها به خاطر استفاده از استراتژی کال اسپرد نزولی، زیانتان محدود است. اگر فقط قرارداد اختیار خرید را میفروختید، با هرچه صعودی شدن بازار، زیان بیشتر و بیشتر میکردید. اما با این استراتژی ریسکتان را محدود کردهاید.

| اگر طبق پیشبینیتان بازار نزولی شود، در موقعیت سود قرار دارید اما اگر بازار صعودی شود، دچار زیان میشوید |

نقطه سربهسر استراتژی کال اسپرد نزولی:

قیمت اعمال کمتر + مجموع درآمدی که به دست آوردهاید: (1000 + (20 – 50))

حداکثر سود: حداکثر سود محدود است و معادل مجموع درآمد دریافتی است: (30 =20 – 50)

حداکثر زیان: حداکثر زیان محدود است و برای محاسبه آن باید از این فرمول استفاده کرد:

تفاوت قیمت اعمالها منهای مجموع درآمد دریافتی (50 + 20)

| برای فروش کال (تحویل سهم) مالیات تحویل 0.5% محاسبه میشود. |

آیا در بازار اختیار معامله ایران میتوانیم از این استراتژی استفاده کنیم؟

بله. این استراتژی در بازار اختیار معامله ایران قابل اجرا شدن است. فقط باید حواستان به وجه تضمین نیز باشد. در کال اسپرد صعودی، بعضی کارگزاریها کال پایینتر را به عنوان وثیقه قبول میکنند اما متاسفانه هنوز این امکان برای استراتژی کال اسپرد نزولی وجود ندارد.

مزایا و معایب استراتژی کال اسپرد نزولی چیست؟

مزایای کال اسپرد نزولی:

محدود کردن ریسک در موقعیت خرید

امکان کسب سود در بازارهای نزولی

معایب کال اسپرد نزولی:

مشکل وجه تضمین. مشکل وجه تضمین در اختیار معامله باعث میشود سرمایهتان را درگیر کنید. اگر با وجه تضمین آشنا نیستید، به مقاله وجه تضمین بروید و توضیح کامل آن را بخوانید.

آموزش ویدیویی استراتژی اختیار معامله کال اسپرد نزولی در بازار آپشن ایران

سخن پایانی

تفاوت بازار اختیار معامله در بازار سهام این است که حتی در بازارهای نزولی و خرسی نیز میتوانید با استفاده از استراتژی های اختیار معامله سود کسب کنید. در این مقاله تلاش کردیم به شما استراتژی کال اسپرد نزولی را آموزش دهیم که یکی از استراتژی های قابل اجرا در بازارهای نزولی است.

ریسکاو، روایتی تازه از بازار مشتقه

منبع بخشی از نوشته: Fidelity و InvestoBull

نظارت و اصلاح نوشته: جعفر سلیمانی مکی

4 دیدگاه. ارسال دیدگاه جدید

سلام. پیاده کردن کال اسپرد نزولی اصلا توی بازار ایران توجیه داره؟

سلام. وقت بخیر. چرا نداشته باشه؟ کال اسپرد نزولی هم میتونه توی وقت خودش استفاده بشه. برای وجه تضمین هم همون وجه تضمین فروش کاله که

برای هر قرارداد متفاوته.

کدوم کارگزاری ها سمت فروش رو باز میکنن که ما بتونیم کال اسپرد نزولی پیاده کنیم؟

سلام. کارگزاری های زیادی هستن که این کار رو انجام بدن. هر کدوم هم شرایط خاص خودشونو دارن. ما در حال حاضر با کارگزاری پیشرو کار میکنیم و کارگزاری اعتبار تابان. برای اعتبار تابان اگه از سمت ما ثبت نام کنین، چنین شرایطی لازمه:

پشتیبانی از معاملات آتی و اختیار اوراق تحت شرایط زیر

1- ارائه دسترسی خرید بدون پیش شرط به مشتریان خواهان دسترسی اختیار معامله

2- ارائه دسترسی فروش با شرط حداقل پرتفوی 100 میلیون تومانی در شرایط استفاده از استراتژی کاورد کال و اسپرد و به اندازه ده درصد از پرتفوی ایشان. ارائه چک تضمین 300 میلیون تومانی از طرف مشتری

3- ارائه دسترسی فروش با شرط حداقل پرتفوی 350 میلیونی در شرایط استفاده از استراتژی کاورد کال و اسپرد

4- ارائه دسترسی فروش با شرط حداقل پرتفوی 500 میلیونی بدون شرط از استراتژی خاص

5- عدم دریافت چک یا سفته از مشتریان دسته سوم و چهارم

لینک هاشونو براتون میذاریم:

https://reg.pishrobroker.ir/Common/Account/Login?id=MTI2MTQzMw%3D%3D کارگزاری پیشرو

http://register.etebartaban.ir?MK=ME160 کارگزاری اعتبار تابان