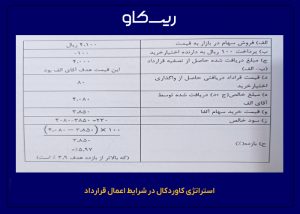

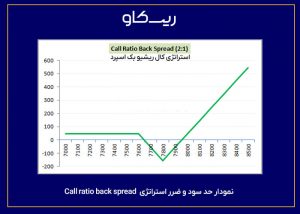

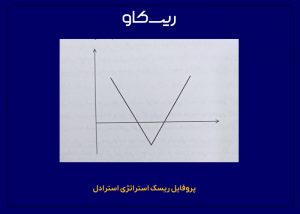

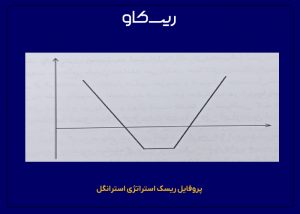

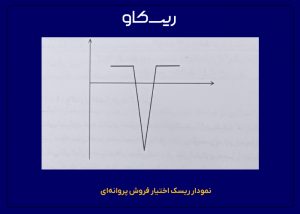

اگر توی جنگلی باشید و یک خرس وحشی ببینید، با همان سلاحی با او مبارزه میکنید که با یک گاو وحشی؟ مسلما نه! به همین دلیل تا آموزش استراتژی های اختیار معامله را نخواندهاید، وارد بازار اختیار معامله نشوید. در این مقاله قصد داریم صفر تا صد استراتژیهای اختیار معامله را به شما آموزش بدهیم. در کنار ما باشید تا به شما یاد بدهیم چطور بهترین سلاح را انتخاب کنید، چطور با یک گاو و چطور با یک خرس بجنگید و پیروز از میدان بیرون بیایید! برای رفتن به بخش موردنظر کلیک کنید: سان تزو در کتاب «هنر رزم» جمله زیبایی دارد که میگوید: «اگر خودت و دشمنت را بشناسی، دیگر نباید از نتایج صدها نبرد بترسی». و واقعا حق با اوست. معامله کردن بدون شناخت وضعیت خودمان و وضعیت حریف (که میشود همان وضعیت بورس ایران) کاری است دور از منطق. به همین دلیل باید یاد بگیریم چطور با کمک آموزش استراتژی های اختیار معامله، ریسک شکستمان را به کمترین حد ممکن برسانیم. آموزش استراتژی های اختیار معامله به معامله گران کمک میکند در هر شرایطی از بازار (چه خرسی باشد و چه گاوی) سود مناسبی کسب کنند و ریسک خود را پوشش دهند. برای این کار لازم است بازارهای مختلف را بشناسند. بازارها را از لحاظ صعودی و نزولی میتوان به سه دسته تقسیم کرد: 1: بازار گاوی یا صعودی (Bull market): در بازار گاوی تقاضا بسیار بیشتر از عرضه است و بازار رو به رشد قرار دارد. 2: بازار خنثی یا بازار رنج (sideway market): بازاری که در آن قیمت بین دو محدوده سقف و کف نوسان، رفت و برگشت دارد. 3: بازار خرسی یا نزولی (Bear market): در بازار خرسی، عرضه بیشتر از تقاضاست و حجم معاملات به شدت افت میکند. از خودتان بپرسید بازار بورس فعلی ایران در کدام وضعیت قرار دارد؟ و باید کدام آموزش استراتژی های اختیار معامله را یاد بگیرم؟ در این قسمت آموزش استراتژی های اختیار معامله مناسب بازار صعودی را آموزش میدهیم که شامل 7 استراتژی پیشرفتهاند. این استراتژیهای اختیار معامله مخصوص وقتی هستند که نقشه بازار سبز رنگ است و سهامها رو به رشد خستند 1: آموزش استراتژی کاوردکال: به استراتژی خرید و مالکیت یک دارایی پایه و فروش یک اختیار خنثی به سود و زیان یا زیان ده. برای آشنایی بیشتر به مقاله استراتژی کاوردکال مراجعه کنید. این استراتژی نوعی استراتژی اختیار خرید است. 2: آموزش استراتژی کال اسپرد صعودی (Bull call spread): یک استراتژی بلندمدت شامل خرید اختیارهای خرید با قیمت اعمال پایین و فروش تعداد مشابهی اختیار خرید با قیمت اعمال بیشتر با تاریخ سررسید یکسان. 3: آموزش استراتژی پوت اسپرد صعودی (Bull Put Spread): یک استراتژی کوتاه مدت شامل خرید اختیارهای فروش با قیمت اعمال پایین و فروش اختیارهای فروش با قیمت اعمال بالاتر و تاریخ اعمال مشابه. 4: آموزش استراتژی (Call ratio back spread): فروش یک یا دو اختیار خرید با قیمت اعمال کمتر و خرید دو یا سه اختیار خرید با قیمت اعمال بیشتر. 5: آموزش استراتژی (synthetic call): خرید یک سهام و یک اختیار فروش یا خرید اختیار فروش و یک قرارداد آتی که تکرار کننده نمایه ریسک یک راهبرد خرید اختیار خرید است. 6: آموزش استراتژی خرید کال آپشن (long call option): خرید اختیار خرید یک سهم. 7: آموزش استراتژی فروش پوت آپشن (short put option): فروش اختیار فروش یک سهم. بازارهای خنثی هم استراتژیهای خاص خود را میطلبند. بنابراین آموزش استراتژی های اختیار معامله مناسب بازار خنثی یا بازار رنج را از دست ندهید تا بتوانید در چنین شرایطی نیز سود کسب کنید. 8: آموزش استراتژی شورت استرادل (short straddle): فروش همزمان یک اختیار خرید و فروش در یک قیمت اعمال مشابه و زمان سررسید مشابه. 9: آموزش استراتژی لانگ استرادل (long straddle): خرید همزمان یک اختیار خرید و فروش در یک قیمت اعمال مشابه و زمان سررسید مشابه. 10: آموزش استراتژی شورت استرانگل (short strangle): فروش همزمان یک اختیار خرید و فروش در یک قیمت اعمال متفاوت. (قیمت اعمال اختیار فروش کمتر از اختیار خرید) 11: آموزش استراتژی لانگ استرانگل (long strangle): خرید همزمان یک اختیار خرید و فروش در یک قیمت اعمال متفاوت. 13: آموزش استراتژی فروش اختیار فروش پروانه ای (Short put butterfly): فروش یک اختیار فروش با قیمت اعمال کم، خرید دو اختیار فروش با قیمت اعمال میانی و مساوی و فروش یک اختیار فروش با قیمت اعمال بیشتر. استراتژی پروانه ای ترکیبی از کال اسپرد صعودی و نزولی است. 15: آموزش استراتژی لانگ آیرون کرکسی (long iron condor): خرید یک اختیار فروش با قیمت اعمال پایینتر در زیان، فروش یک اختیار فروش با قیمت اعمال میانی پایین در زیان، فروش یک اختیار خرید با قیمت اعمال میانی بالا در زیان و خرید یک اختیار خرید با قیمت اعمال بالاتر در زیان. تا اینجا 15 استراتژی را آموزش دیدهاید. حال وقت آن است که به آموزش استراتژی های اختیار معامله در بازار نزولی بپردازید. در این قسمت سعی کردهایم به شما استراتژیهایی بیاموزیم که در شرایط قرمز بازار هم به کار شما بیایند. بنابراین با این استراتژیهای مخصوص بازار نزولی دیگر ترسی از قرمزی بازار ندارید. 16: آموزش استراتژی فروش کال آپشن: در بازارهای نزولی میتوانیم سهم پایه با قیمت اعمال مشخص در روز سررسید را خریداری کنیم تا از افت قیمت سود ببریم. نکته مهم: در این استراتژی به وجه تضمین احتیاج داریم که میتوانید توضیح آن را در اینجا بخوانید. 17: آموزش استراتژی خرید پوت آپشن: موقعیتی که خریدار اختیار دارد در روز سررسید، سهام پایه را به قیمت اعمال مشخص شده بفروشد. 18: آموزش استراتژی پوت اسپرد نزولی یا اسپرد اختیار فروش خرسی (bear put spread): خرید اختیار با قیمت اعمال بالاتر و فروش یک اختیار فروش با قیمت اعمال کمتر. 19: آموزش استراتژی کال اسپرد نزولی یا اسپرد اختیار خرید خرسی (bear call spread): خرید اختیار خرید در زیان، فروش اختیار خرید در سود یا نزدیک به بی تفاوت. برای آموزش کامل این استراتژی به همراه ویدیو اینجا کلیک کنید. 20: آموزش استراتژی استریپ (strip): خریداری همزمان دو اختیار فروش و یک اختیار خرید با قیمت اعمال و سررسید یکسان. 21: آموزش استراتژی اختیار فروش معادل (synthetic put): خرید یک اختیار خرید و فروش یک سهام یا قرارداد آتی که تکرارکننده نمایه ریسک یک استراتژی خرید اختیار فروش است. بعد از خواندن مقاله بالا دوست دارید با خرس بجنگید یا با گاو؟ برای پیروز شدن چه سلاحی را انتخاب میکنید؟ مطمئنا حالا که آموزش استراتژی های اختیار معامله را خواندهاید، تا حد زیادی آمادهاید تا به صورت حرفهایتر وارد این بازار شوید. به یاد داشته باشید که مقاله آموزش استراتژی های اختیار معامله به تنهایی کافی نیست و گاهی آموزش از طریق دوره نیز میتواند به شما کمک کند. اگر دوست دارید آموزش استراتژی های اختیار معامله را به صورت جدیتری دنبال کنید به بخش دورههای آموزشی ریسکاو مراجعه کنید. ما در ریسکاو استادان باتجربه حوزه آپشن را گرد هم آوردهایم تا به آموزش استراتژی های اختیار معامله و راههای حرفهای مدیریت ریسک بپردازند. منبع بخشی از نوشته: سایت Investopedia

آموزش استراتژی های اختیار معامله مناسب بازار صعودی

آموزش استراتژی های اختیار معامله مناسب بازار خنثی

آموزش استراتژی های اختیار معامله در بازار نزولیچرا باید به آموزش استراتژی های اختیار معامله مجهز شویم؟

آموزش استراتژی های اختیار معامله مناسب بازار گاوی یا صعودی (سلاح های مبارزه با گاو)

برای آموزش کامل استراتژی کال اسپرد صعودی اینجا کلیک کنید. آموزش استراتژی های اختیار معامله مناسب بازار خنثی یا بازار رنج

12: آموزش استراتژی استراتژی خرید اختیار خرید پروانه ای (Long call butterfly): خرید یک اختیار خرید با قیمت اعمال کم، فروش دو اختیار خرید با قیمت اعمال میانی و مشابه و خرید یک اختیار خرید با قیمت اعمال بالاتر.

14: آموزش استراتژی شورت آیرون کرکسی (short iron condor): فروش یک اختیار فروش با قیمت اعمال پایینتر در زیان، خرید یک اختیار فروش با قیمت اعمال میانی در زیان، خرید یک اختیار خرید با قیمت اعمال میانی در زیان، فروش یک اختیار خرید با قیمت اعمال بالاتر در زیانآموزش استراتژی های اختیار معامله در بازار نزولی (سلاح های مبارزه با خرس):

2 دیدگاه. ارسال دیدگاه جدید

ببخشید میشه اول بگین اسپرد کردن یعنی چی؟

سلام. وقت بخیر. توی این مقاله برای شما استراتژی اسپرد رو به طور کامل توضیح دادیم:

https://riskav.com/blog/option-spread-strategy/